保険を扱っている方や、FP(ファイナンシャルプランナー)、税理士でも仕組みを理解できていない方や知らない方が結構いらっしゃるのではないでしょうか?

法人契約において『解約』することを前提に開発された生命保険の一種です‼

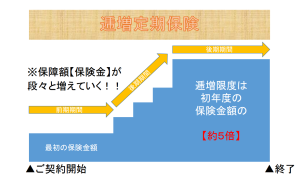

逓増(ていぞう)とは、だんだん増加していくという意味で、この場合は死亡保障の金額がだんだん増加するということになります。

これの反対語は逓減(ていげん)といい、だんだん減るという意味になります。

死亡保険の場合においては、社長に万が一があった場合の保障額(保険金)が増えるというわけですね⤴⤴

逓増定期保険の保障の仕組み イメージ図

と、最終的には契約開始時の5倍になるまで死亡保障額が増加していきます。

保険料の支払い額は変わらないのに、死亡保険金がだんだん増える‼

年数が経てばたつほど社長の奥様は大喜びですね(笑)

これは定期保険の改良型となるわけですが、定期保険なので保険期間が終了するとそれ以降の保障はなくなり、また満期保険金もありません。。。

しかし実はそれらは、

全て『どうでもいい』ことなのです。。。‼

何故どうでもいいのかと言いますと、

最初にお伝えしたとおり、あらかじめ『解約』することを前提に考えられているからです。

解約するのだから、大きな死亡保険金や満期金は全く必要ありません‼

この保険は必要な時期に解約することで、解約返戻金が発生し、商品にもよりますが契約から4~5年後、又は10年前後で払い込んだ保険料相当額が払い戻されるよう設計されています!

年齢と性別にもよりますが、返戻率が『99%』を超える場合もあります‼

これってすごくないですか?

例えば、5年間で保険料を1000万円払い込んだとすると解約返戻金が約990万円返ってくるという意味です。

このままだと10万円減ってるじゃないかという人もいらっしゃるかと思いますが、

法人の場合ですと実は現行では、これによって約150万円近くの法人税(実効税率30%として計算)が軽減されていることになります。

わかりますか?

ということは、何も対策をしない場合と比べてこれだけで実質的には手元に約140万円の現金を残せているということになるわけです‼

。。。いったい誰が140万円ものお金をくれますかね(笑)

これは言い換えると例えば5年間で114%程度の運用ができたということです。

ある金融資産に1000万円を一括投資して資産運用した結果、年間約3%の利回りが確保できたという風にみることもできます(※毎年200万円の積み立てであれば年利5%以上が必要)。

果たして日本の銀行や郵便局にたった5年間置いておくだけでそんなに利息が付く定期預金があるでしょうか?

近年日銀の黒田総裁より発表された『マイナス金利』ならなおさらです⤵⤵

このように物事は多角的かつ包括的に考える必要があります。

ご自身の会社のお金は、社長が守ってくださいね‼

特徴としては保険料がわざと割高に設定されているため、数百万円〜1000万円程度の大きな損金額を毎年計上(利益の圧縮)することが可能となります。

また払い込んだ保険料の2分の1を『経費』にできる為、上記のような節税対策になります。

そして解約時期にもよりますが、

貯蓄機能が約95%以上と非常に高い為、他の保険に比べても短期間で解約返戻金を準備でき、損金を獲得しながら簿外で資産を蓄えることが可能というわけです。

この解約返戻金には、様々な使い道があります。

例えば、

①赤字の損失補填

②設備投資・事業投資対策

③生前退職金の準備

など

財務内容を平準化することで銀行借り入れに頼らない財務戦略が可能となりますし、数年先の計画に合わせて毎年半分を経費にして節税しながら、含み資産を形成することが可能となります。

特に③の『生前退職金の準備』には効果抜群です。

なぜなら退職金には給与所得とは違い、税法上の『優遇制度』が多々あるからです。(退職所得控除の説明については割愛します。)

さらに話は変わりますが解約返戻金は、これを担保にすると保険会社から借入を起こすことも可能となります。

一般的には借入審査はなく、手続き後1週間以内で現金確保が可能ですので、一時的に資金調達が必要となった場合や銀行が融資してくれない場合の一応の安心にもなります。

中小企業の味方である『逓増定期保険』は財務戦略にはかかせない商品のひとつです‼

他にもご紹介したい有利な商品もいっぱいありますし、さらに実はここで説明をした以外にも『裏技的』な使い方もあります。

これが結構すごいです‼

まぁここでは公開しませんが。。(笑)

もし逓増定期保険や他の法人保険へご加入を検討される場合は、企業の財務や生命保険の商品知識や種類はもちろんのこと、

税法務、資産形成や金融の最先端の情報に詳しい方を選びましょう‼

ちなみに当職は保険(一般、専門、変額課程)の販売資格も持っていますが、300点満点中291点(平均点97点)で突破してますのでご安心下さいませ‼

例えば、

商品知識の乏しい単なる企業内FP、一社専属的なサラリーマンである保険営業マン・セールスレディや税理士事務所の補助者職員(税理士資格を有していない者)など

から加入してしまうと、逓増定期保険を含む法人保険が本来持つメリットを全く活かせない結果となるでしょう。。

そもそも上記のような会社員の方は、経営をしたことがありません。

毎月安定したお給料をもらっている方に、社長の悩み、気持ちや考え方が果たして伝わるでしょうか?

私も20代の頃はサラリーマンでしたので、その頃は社長の考えていることなんてものは全くわからなかったです。。

これがわからないまま商品を奨めていらっしゃる方は単なる『物売り』です。

これでは本当の意味での財務コンサルタントとは到底いえないでしょう。

もちろん必ずしも全ての方に当てはまるわけではありませんし、この保険のみを推奨しているわけではありませんので、

メリットデメリットの説明を受け、よく考えてから加入を検討しましょう‼

まぁ今日は『逓増定期保険』の基本的な使い方をお話しさせていただきましたので、

言葉だけでも覚えておいてくださいね♪

以上。最後までお読みいただき誠にありがとうございました。

法人・個人の財務戦略に関するご相談や専門家同士の事業提携をご検討されたい方はどうぞお気軽にお問い合わせ下さいませ‼

西海行政書士事務所

法務・金融・不動産・保険の総合コンサルタント

代表 西海 雅規